この記事を書いた人

- 2021年~ アーリーリタイア(FIRE)

- 50代 4人家族 愛知県在住

- 純金融資産は1億円台

- 住宅ローンは9年間で完済

- 投資歴は約20年

※資産形成の詳細はプロフィールを参照ください。

目次

はじめに

相次ぐ増税や高止まりするインフレはFIREを直撃します。今回の記事では現状を踏まえ、FIREのためにどうすべきか考えてみます。

今週注目の経済指標である米国のCPIが発表されました。 結果は総合4.9%ということで、引き続き高いレベルを維持しているものの、一時の狂騒物価よりも順調に下がっています。

このままインフレも落着き2%台に戻ってくれば、ひと安心ではないでしょうか。 しかしなかなか現実は厳しいところもあり、過去の歴史を振り返る限りインフレというのはとても手強い敵であり、なかなか退治するのは難しいことがわかります。 インフレは、見えない税金のような側面から「インフレ税」とも呼ばれることもあります。 そして代表的な税金である所得税は高所得者ほど負担率が上がる“累進性”をもっていますが、インフレ税は“逆進性”であり低所得者ほど負担率が上がるという厄介なヤツです。 そして一方では、我が国の首相が岸田さんに変わって、財務省の思惑とされる増税がこれでもかと発表される事態となっています。 今はまさに増税とインフレの大きな波が、我が国全体を巻き込むと同時に将来へ暗い影を落としています。 インフレで一番困るのは低所得者や年金受給者と言われます。それに加えてFIREにおいても同様に問題が大きいと思っています。 そこで今回は現状の確認とインフレの特徴を押さえながら、FIREの観点でどのようにふるまうべきかについて、記事を書いてみます。

現状確認

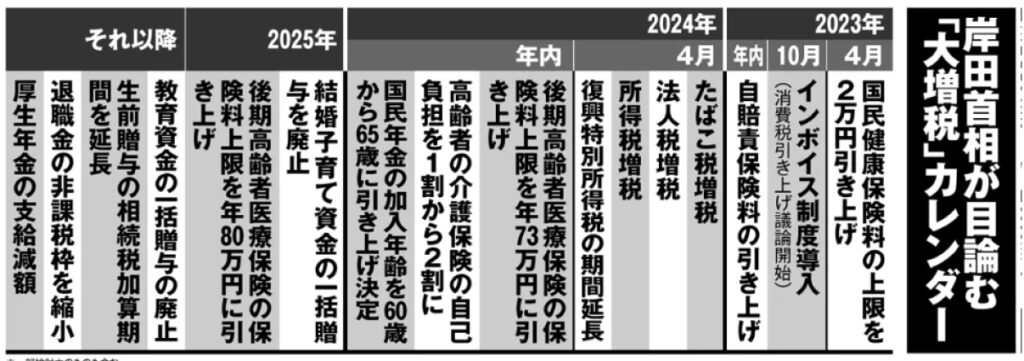

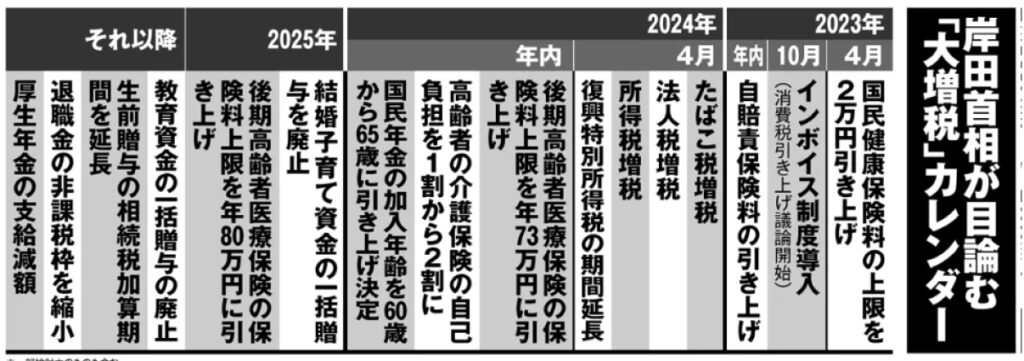

あいつぐ増税

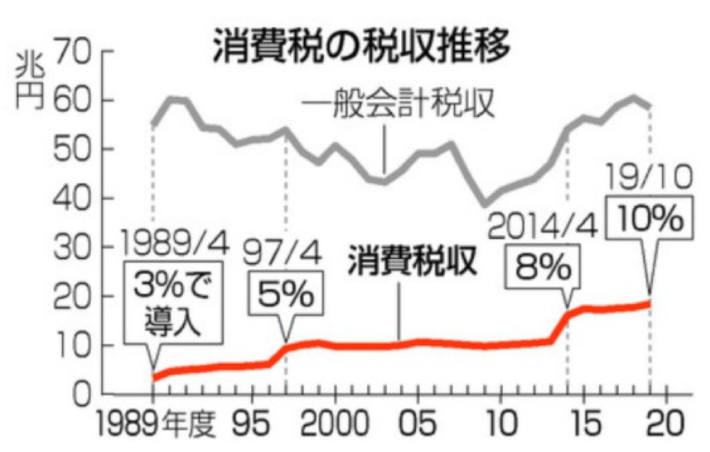

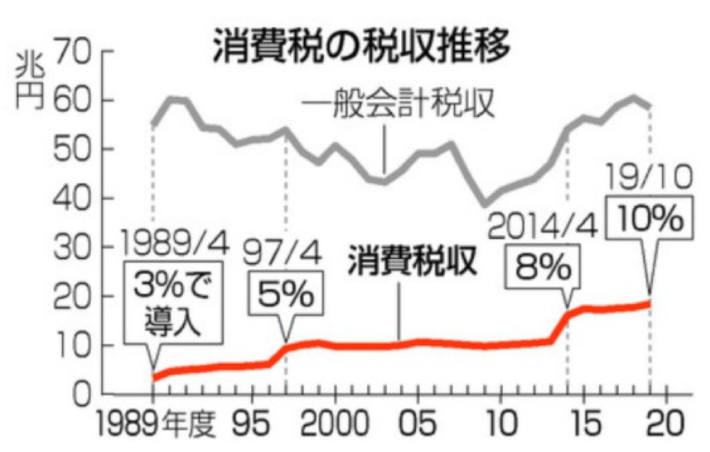

見出しを見るだけでも気持ち悪くなってしまいますが、かなりの増税が待っている上に、年金も減額の方向であることが読み取れます。 我々投資家に影響がでてきそうな増税は、株の譲渡税、配当課税の強化というところでしょうか。 正直なところ、この増税でどの程度生活に影響がでるのかわかりませんが、さらに生活が苦しくなるのは間違いないようです。 そしてこれらの増税だけではく、消費税も今後長期を見据えると増えていくように考えます。 過去30年間を見る限り、2〜3%の増税を4回実施しています。平均すると7〜8年に1回というペースです。

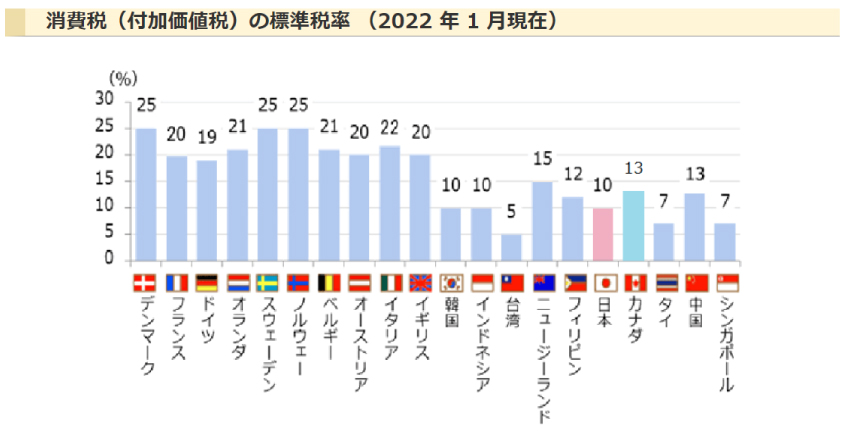

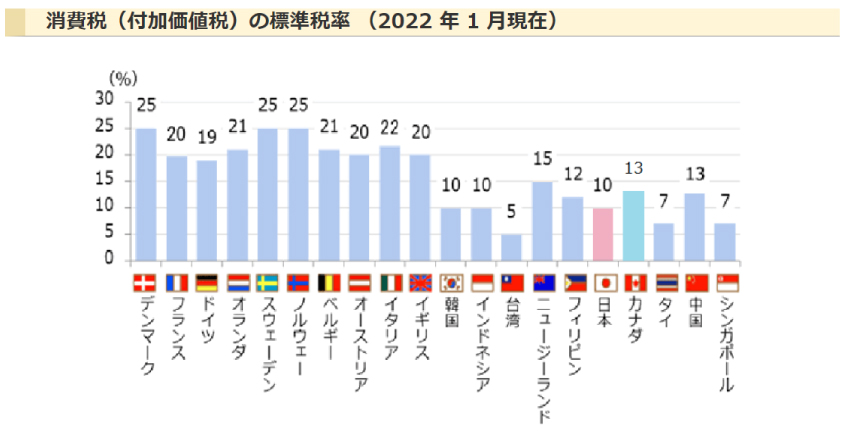

それではどこまで消費税率が上がるのか、世界の消費税率を見てみます。

概ね欧州の先進国の消費税は20%以上、アジアは10〜15%といった感じでしょうか。このグラフから読み取れるのは、日本の消費税は5〜15%のアップサイドリスクがあるということです。 なおグラフ中に米国がないのは、米国では消費税は企業の業績を阻害するものとして嫌われている為、表立って消費税の導入はされてないようです。そのかわり特定の品目毎に売上税をかけています。 また州によって税率が全く違う為、統一した統計が難しいという側面もあります。しかし便宜的にベースを合わせるならば5〜10%程ということです。

高まるインフレリスク

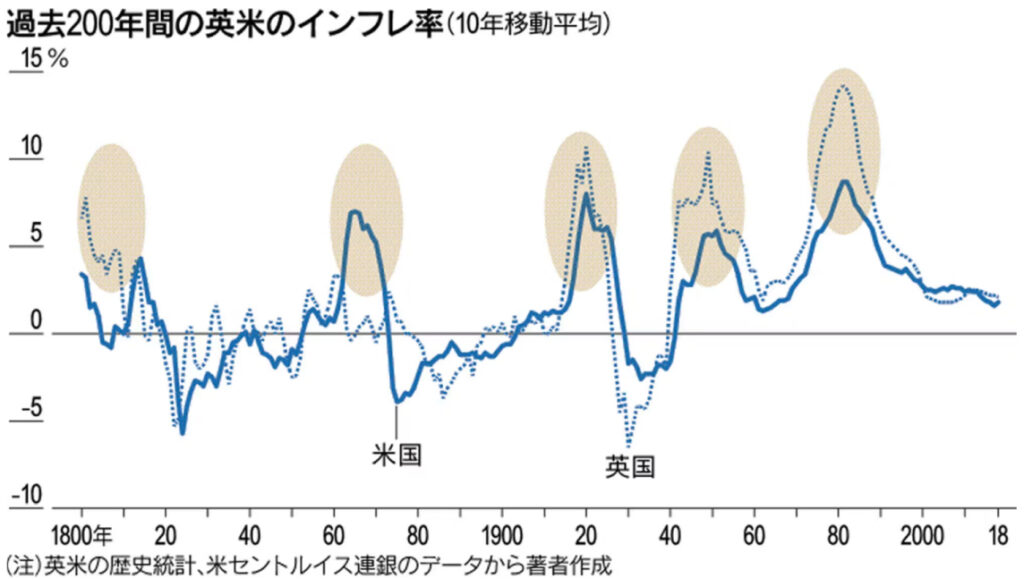

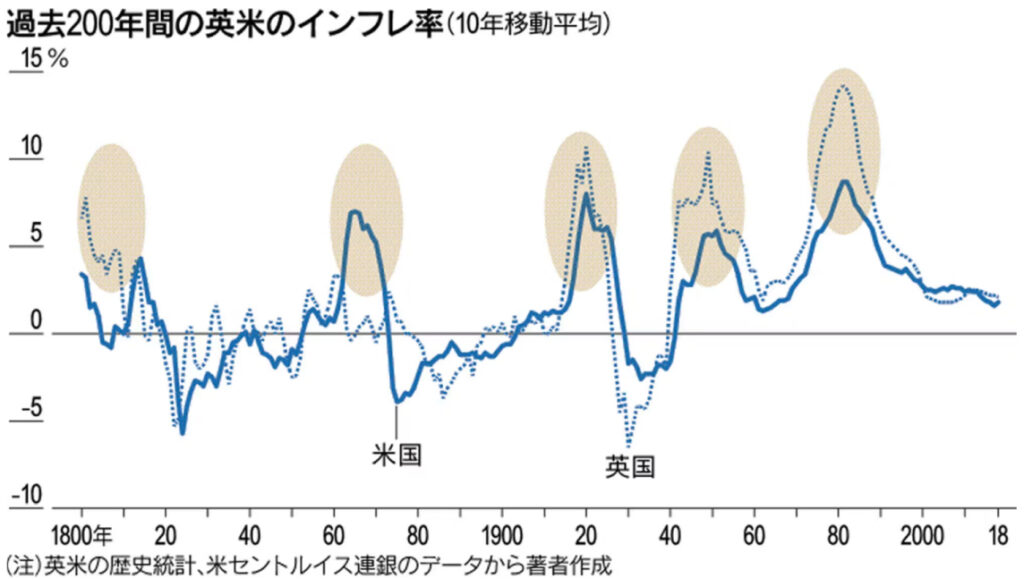

インフレ率は周期(サイクル)を描きながら、約50〜60年ごとに上昇と低下を繰り返していることが確認できます。このサイクルを発見した経済学者の名前にちなんで、「コンドラチェフサイクル」と呼びます。

NIKKEI STYLEより

コンドラチェフの波(サイクル)というのは景気循環の長期波動として使われます。この長期の景気循環では上昇波動が20〜30年続き、その後下落波動が同様に20〜30年ほど続いて一つの波が完成します。 そして過去200年間を振り返ると5回の長期サイクルがありました。

最近のインフレの波は1980年代にピークをつけています。今から40年ほど前となります。この長期波動がまだ“機能”しているのであれば、そろそろ上昇波動に入っていてもおかしくありません。

ずっと賃金が上がらない日本

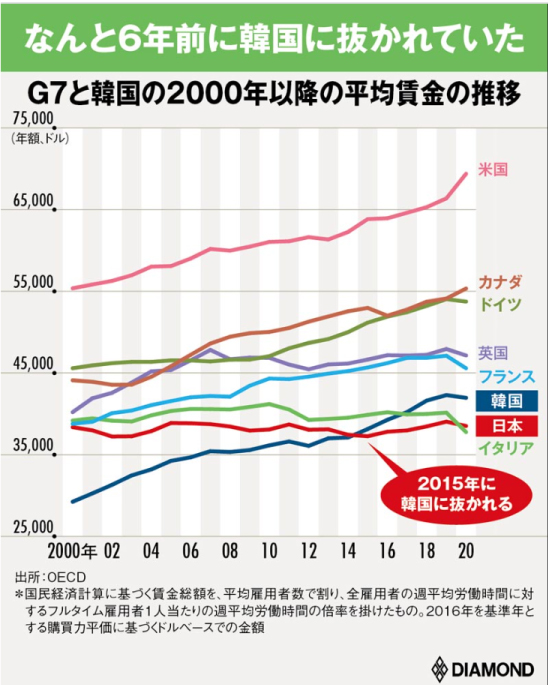

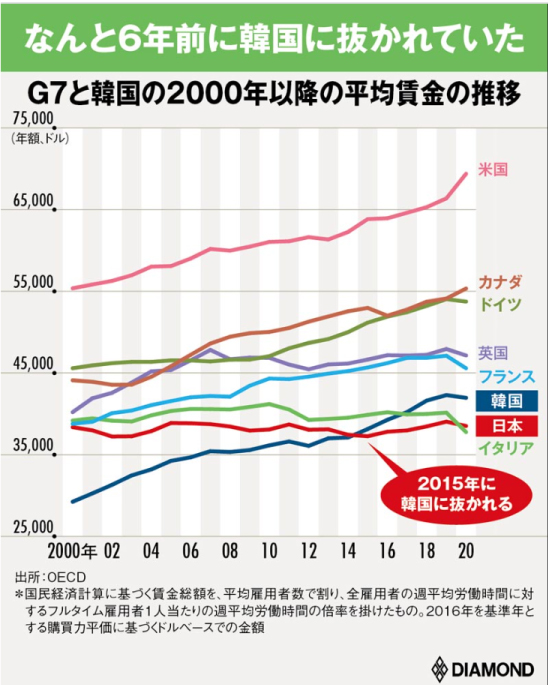

インフレや増税がひたひたと押し寄せるなか、足元の個人の賃金を見てみると、日本は韓国にも抜かれている模様です。イタリアとならび、ずっと賃金が上がらない国になっています。 政府もこれではダメだということで、企業に給料を上げるように要請する動きもありますが、どこまで効果があるのか、答え合わせまでは時間がかかります。 このような現状を踏まえると、個人レベルでしたたかに対応していかなければ、ますます生活が苦しくなる。僕はそう考える一人です。

インフレがFIREへ与える影響

インフレ率が高くなると、経済的自立のハードルが各段に上がります。 これまでデフレに慣れてきた我々にとって、正直なところインフレの実感はわきません。しかし計算をしてみるとインフレがいかにボディーブローのように生活を締め付けるのかよくわかります。 そこで逃げ切り計算機をつかって、インフレが及ぼす影響を見てみます。 条件は50歳で5000万円を貯めてアーリーリタイア(FIRE)するものとします。 投資の利回りは税引き前5%で運用することとします。 年間の支出は月25万円(年に300万円)。年金は65歳から夫婦の平均支給額である22万円をもらう前提です。 インフレ率0%の場合は以下のとおりです。

100歳になってもお金が底をつかないという結果になりました。 この条件であれば、50歳時点で5000万円の貯蓄があればFIREが可能です。働かなくても暮らせそうです。 つぎに理想的なインフレ率とされる2%で計算してみます。

理想的とされるインフレ率2%を適用すると、80歳でお金が底をつくようです。サイドFIREを視野にいれて危機管理しなければなりません。 それでは最後に先進国のインフレ期のピークレベルの5%で計算してみます。

66歳で貯金が底をつくようです。これではサイドFIREでさえ難しそうです。

インフレに強い資産・弱い資産

インフレになると生活が苦しくなるし、そう簡単に物価の上昇は収まるものではありません。そして我々はインフレといかに寄り添っていくかが求められるわけです。 そこでインフレに寄り添うためには、インフレに強い資産でアセットアロケーションを構築することと、インフレに弱い資産を避けることが重要になります。

インフレに強い資産

インフレに強い資産

- 株

- 不動産

- 商品(コモディティ、金など)

- 借金

- 場合によっては外貨

株や商品は物価が上がると同じように上昇していきます。株は金利が上がると下落も度々しますので、商品のほうがインフレには強いといえるかもしれません。 どちらもペーパーアセットとして使い勝手がよいので、インフレ時でも主役のアセットになるかと思います。

一方で債券は金利が上がると資産価値が下がるうえ、物価の上昇率に債券の利回りが追いつかないため、インフレ下では有効なアセットにはなりません。ただしインフレ連動債というものもあるので、株とのバランスを見ながら持ってみるのもいいと思います。 それから不動産をできるだけ低い金利でローンを組んで買うというのは、とても有効なインフレ対策となります。 インフレはお金の価値が下がり物の価値が上がるという現象なので、インフレとともに借金が目減りすることとあわせ、不動産価値が上昇するのでとても有利な投資ができるからです。

野心のある人は収益物件を購入するのもよいと思います。また普通に住宅ローンをくんで持ち家を買うというのも経済合理性には適った行為です。 それから考えたくはありませんが、日本がハイパーインフレになった場合には、外貨に変えるというのは有効な手段です。 ハイパーインフレを吹聴する論者もいますが確率はとても低いので、それらしい傾向が強くなってから考えればいいと思います。しかし万が一に備えて危機管理は怠るべきではありません。

インフレに弱い資産

インフレに弱い資産

- 現金

- 保険

- 年金

インフレはお金の価値が下がり物の価値が上がっていくことなので、現金は持っているだけで目減りします。 銀行の普通預金の利子はゼロに近いので、そのまま普通預金にお金をいれているだけでインフレの分だけ損となります。 例えばインフレ率が2%の場合だと、100万円預けているだけで2万円損をします。そう思うと大きいですよね。これが毎年続くと複利で損をし続けるのでとても危険です。 また保険もインフレに弱いとされています。 例えば生命保険では将来受け取れる保険金額を契約時に決めているため、インフレが続くと物価が上昇した分だけ、受取時に損をしてしまいます。 それから年金もインフレに弱いと言われています。

国民年金は微増ですが、厚生年金は下がっています。 年金にもいちおう物価スライドのしくみはあるようですが、物価の上昇にはほとんど対応できていないのが実情です。 年金だけではとても老後の生活が成り立たないという警告、いわゆる「2000万円問題」を、2019年に金融庁がレポートを発表しました。 ↓↓↓PDFファイルがダウンロードされます (関連記事:高齢社会における資産形成・管理)

マネーリテラシーの高い人は読んでいる人も多いと思われますが、このレポートは大きな反響をよびました。 とても読み応えのある記事ですが、残念ながらインフレについては全く言及されていません。 インフレが進むと2000万円どころではなくなってしまいます。 国としては老後も働くか年金の支給を遅らせることを国民に推奨しているようですが、文字通り死ぬまで働くことにもなりかねません。

おわりに

このような状況下においてFIREにいかに取り組むべきでしょうか。 僕は大きく3つ対策を考えてみました。

FIREにおける対策

- 投資のパフォーマンスを上げる

- オルタナティブな収益基盤を確保する

- 自給自足できるライフスタイルを構築する

インフレの時は株はパフォーマンスが良いといわれています。 FIREする人は金融資産なり不動産なりの資産を持っているはずですので、それらの資産をインフレに負けないように運用することが、まずやるべきことになるでしょう。 これからFIREを目指している人も同じく投資力を上げることは必須になると思います。なぜなら日本ではなかなか給料が上がらないため、投資に頼らないとなかなか経済的自立のゴールにたどり着かないと考えるからです。 それから、FIRE卒業のリスクは常に考えておいた方がよいと思います。インフレ率が高くなると、それだけ経済的自立が難しくなることはすでに説明しました。 そこで何らかの資格、技術を身につけておくほうがよいと思います。僕も年にひとつ何か、パソコンソフトのスキルや資格の習得を目標にしています。 また副業や事業を増やしていくこともオルタナティブな収益確保のため、取り組んだほうがよいと思っています。 それから生活費を下げるというアプローチも有効です。とくに自給自足できる生活基盤を確保できれば生活費を抑えられます。 たとえばマイホームを購入しておくと、高い家賃を払うリスクヘッジとなります。また太陽光発電を設置したり家庭菜園を借りるなども有効ではないでしょうか。 インフレの時代においてはFIREしたからといって、決して安泰ではないことを肝に命じる必要があります。 了

コメント