プロフィール

目次

はじめに

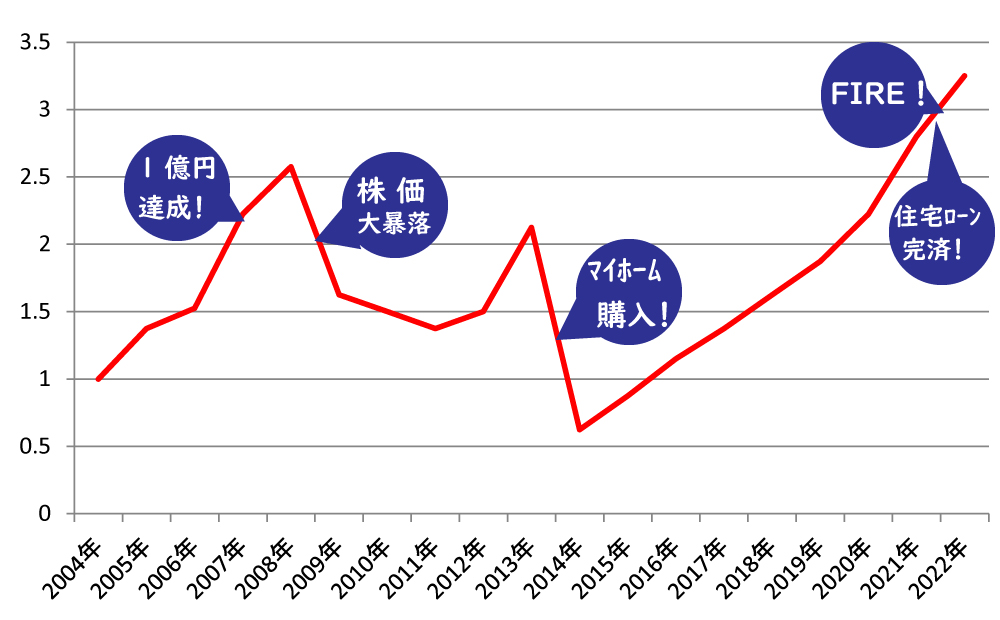

要約

- サラリーマンとして働きながら、ハイリスクな投資で30代後半に億り人になる

- その後、株の大暴落で金融資産の大半を失い、マイホームを購入したことも重なり純金融資産がゼロになる

- あらためて再就職して働きながら、投資を基礎から学び直しコツコツと資産形成を進める

- 持ち家のローン完済と純金融資産が過去最高を大きく超えたことで、50代でフルリタイア(FIRE)へ

はじめまして!CAN太郎と申します。

尊敬する投資家オニールの手法であるCANーSLIMから名前を拝借しています。

私は2人の子供を抱える4人家族をもちながら、50歳代でアーリーリタイア(FIRE)しました。

下記のカラムで「FIREへの道のり」をまとめていますが、私はサラリーマンをしながらハイリスクな投資スタイルで短期間に大きく資産を増やした後、リーマンショックの大暴落で大きな痛手を負いました。

その後保守的な運用に切り替え、着実に資産を増やしました。

またマイホームという大きな買い物をしたにも関わらず、純金融資産ベースで一億円を大きく超えるまでに増やすことができました。

純金融資産が1億円を大きく超えたことと、マイホームローンが終わったことで、家族持ちでもFIREできました。

FIREへの道のり

純金融資産(金融資産から負債を引いたもの)の推移

貯金ゼロの時代

私は大学卒業後(90年代前半)に東証一部上場のIT企業に入社しました。

仕事は営業職で、愛知県の大企業を中心にコンピュータシステムを販売していました。

たしか初任給は22万円くらい、年収は400万円程度だったと思います。

他の若い社員と同様、私も飲み会や遊びや車にお金を使ってしまっていて、入社5年目くらいは借金こそあれ、貯金など全くない状態でした。

私の勤めていた会社は、有名な一部上場企業ですが、今思うとゾッとする程のブラック企業でした。

朝7時頃出社し、深夜0時頃の終電で帰宅。そして土日もどちらか一日は出社するような生活をしてました。

その上、パワハラもすごかったですね。

お金もない、過酷なブラック企業での仕事、そんな生活にかなり消耗していました。

この頃は仕事漬けの毎日で、将来の人生設計なんて全くしてませんでした。

貯金に目覚めた時代

貯金に目覚めるきっかけになったのは、ロバートキヨサキ著「金持ち父さん、貧乏父さん」を読んで感銘を受けたからです。 地獄のような毎日から、そしてラットレースから抜け出すイメージを与えてくれた本でした。 (ラットレースの例えは、お金を稼ぐ為に死ぬまで走り続けるという事を意味します。) お金を生む「資産」を作り、育て、それがいつか「経済的自由」へ誘ってくれる。 わかりやすくそのストーリーを語ってくれたところに、世界中でベストセラーになった理由があったのではと思っています。 貯金をコミットメントして以降は、仕事ばかりの生活でお金を使う時間がほとんどなかったこともあって、貯金はどんどん貯まっていきました。 手取り給料の7~8割を貯めていったイメージです。 恐らく年間500万円程貯まっていったかと記憶しています。 このように貯金マシーンと化していた期間は5年程続きました。 そしてこの頃に結婚もしたので、妻の資産も合わせると3千万円を超えていました。

「経済的自由」という言葉の響きにとても憧れを抱いていました。

投資を始めた時代

2000年のITバブルの頃から細々と投資はやっていましたが、本格的に始めたのは2005年頃だったと記憶しています。 やはり貯金だけではとてもアーリーリタイアは難しいという考えがあったのと、投資ブームで一儲けしたいという気持ちが強かったです。 当時はBRICSという言葉が流行っていて、中国、インド、ブラジル、ロシア、南アフリカといった新興国ブームが株式市場を盛り上げていました。 米国なんてオワコンで、遠くない将来GⅮPで新興国に追い抜かれるだろうというストーリーがまことしやかに信じられていたのです。 余談ですが、米国株で有名な「じっちゃま」こと広瀬隆夫さんも、当時「踏み上げ太郎」というペンネームで、ブログ界で活躍されていましたが、米国株はオワコン扱いで、中国の記事ばかり書いていたことを思い出します。 また、この頃は豪ドルやニュージーランドドルなどの高金利通貨が上昇していたこともあり、FXの第一次ブームが到来していました。 当時は5~6%の金利は当たり前でしたので、3倍程度のレバレッジをかければ15%のリターン(インカムゲイン)になりました。 そのような投資法でアーリーリタイアを目指す「スワップ派」という人たちも多く存在しました。 その上、通貨の上昇もあったので、キャピタルゲインも手にすることができました。 「ミセスワタナベ」という言葉が流行ったのもこの頃で、実際に数億円を大儲けした主婦や校長先生の脱税の記事が紙面を賑わせました。 このような時代背景から、これからは中国株の時代だとか、FXでレバレッジをかけて配当生活ができるとか、今では一笑に付されるようなことを信じる人達が我も我もで投資を始めたのです。 そして、私も十分な投資知識がないまま全財産をフルインベストメントしていったのです。 バブルの頃は、「バカ」になって買うのが一番儲かります。 私も投資の勉強もおろそかにし、勢いだけで投資を続けました。 その結果、3年程で投資資金が3倍になり、30歳後半でなんと1億円を突破したのです! また、この頃に結婚し子供も生まれて有頂天になっていました。

1億円貯まったことでアーリーリタイアが視野に入ってきました。過酷なサラリーマン生活から早く逃れたかったです。

どん底の時代

1億円を突破し浮かれていたのも束の間、大きな試練が待ち構えていました。

2008~09年にかけて、100年に一度の大暴落と言われたリーマンショックが訪れます。

金融資産はまさに溶けるように減っていきました。

後に世界金融危機(Global Financial Crisis)と呼ばれる株式市場の大暴落は、最終的に米国の主要指数を50%以上暴落させることになります。

さらに猛烈な円高によって外貨を持っていたとしたら更に30%程のドローダウンを経験することになります。

この円高は2012年に75円をつけるまで続きました。

私はあまりの恐怖の為、暴落の5合目あたりでほぼ全ての株を売り払いました。

ただし株は売ったものの通貨は外貨で持っていた為、金融資産は最高値から6割以上減りました。

また会社を辞めて新たに事業を始めたことも、金融資産の目減りに拍車をかけました。

そして何よりも子供が生まれたばかりということもあり、私にとってどうやって家族を養っていくかという事の方が最大のテーマに変わり、投資云々を語る資格は全くありませんでした。

リーマンショックの時は、為替も株も毎日とんでもなく動いていました。ギリギリなんとか生き残れたという感じです。

セミリタイアの時代

慣れない自営業を続けてみましたが、うまくいくはずもなく、とうとう会社へ就職することになりました。 理由は次男が生まれ家族が増え、借りていたマンションも狭くなり、戸建てマイホームを購入したいと思った為です。 それからもちろん家族にひもじい思いをさせない為、とにかく安定収入を増やす必要がありました。 この頃の我が家のおサイフ事情をお話しすると、住宅ローンを相殺すると純金融資産はほとんどゼロになっていたかと思います。 (純金融資産の定義は、現金や株など換金性の高い資産から住宅ローンなどの負債を引いたものになります) このような背景から、大手証券会社で求人がありなんとか非正規雇用で就職することになります。 ちょうどアベノミクスが始まって日本の株式市場が盛り上がり、リストラを進めすぎた反動で人材を募集していたのです。 ただ自分の中では、サラリーマンという立場での仕事には全く興味を持てませんでした。 また家族を養えるだけの資産を築きあげ、自分の時間を奪われない「経済的自由」を取り戻すことにのみ価値を見出していました。 この為、証券会社での仕事は就業時間を極力短くした労務契約となりました。 給料は前職のIT企業の頃と比べ、3分の1になりました。 しかし、給料は頂くだけで十分ありがたかったですね。 家族と過ごす時間を優先たうえで、さらに投資の勉強に時間を使いたかったからです。 このような状態をセミリタイアと呼べるかは難しいところかもしれませんが、結局この会社には8年程お世話になりました。 この8年間で、あらためてリベンジを図るべく投資に勤しみました。 基礎から学び直すため、投資に関する本は数十冊は読んだと思います。 またバロンズやウォールストリートジャーナル、そして信用できるアナリストの分析資料なども毎日欠かさず読み続けました。 そして投資に役立ちそうなツールにも積極的にお金を使いました。 売買技術については、短期売買、スイング、長期投資などを少額で検証し続けました。 その結果、自分なりの投資スタイルがだんだんと固まっていきました。 そしてリーマンショックで底を打ってからの米国株の右肩上がりの上昇に乗ることができ、金融資産は大きく上昇していったのです。 さらにこの間に住宅ローン(約5000万円)の繰り上げ返済を進め、予定より20年以上早く完済できました。 約9年間で毎年500万円ずつ返済していった恰好ですね。 次年からは二人の子供たちの大学費用が待っている訳ですが、なんとか住宅ローンと重ならないようにできた事はなによりでした。 そして2021年に、純金融資産も1億円を大きく超え、住宅ローンや子供の学費への手当に目途がついたことから、会社を退職しフルリタイアに踏み切ることにしました。

保守的な資産運用に代えて、確実に大きく資産を増やしていきました。

あわせてマイホームローンも年に数回繰上げ返済をしながら、負債を減らしていきました。

これからの目標

人生山あり谷ありといいますが、自分なりに酸いも甘いも多くの事を経験してきました。 そしてこれからの仕事において、この経験を活かし、世の中のお役に立つことはできないかと考えました。 これまでをご覧になってお分かりのとおり、サラリーマンにしてはダイナミックにお金を動かしてきたかなと思っています。 そして失敗も多く経験し、その中から学ぶことも少なからずありました。 ネット社会の現在では、お金に関する情報は玉石混交で入ってきます。 当ブログでは、できる限り有意義な情報(投資、節約、FIRE,副業)の発信していきます。 私の情報で、少しでも皆さんのお役にたてることができれば幸いです。 また個人的には、ファイナンシャルプランナーとして、更に活躍できるよう努力を続ける所存です。

ブログでの情報発信だけでなく、ファイナンシャルプランナーとしても頑張っていきたいと思っています。

改訂版 金持ち父さん 貧乏父さん:アメリカの金持ちが教えてくれるお金の哲学 (単行本)

コメント