この記事を書いた人

- 2021年~ アーリーリタイア(FIRE)

- 50代 4人家族 愛知県在住

- 純金融資産は1億円台

- 住宅ローンは9年間で完済

- 投資歴は約20年

※資産形成の詳細はプロフィールを参照ください。

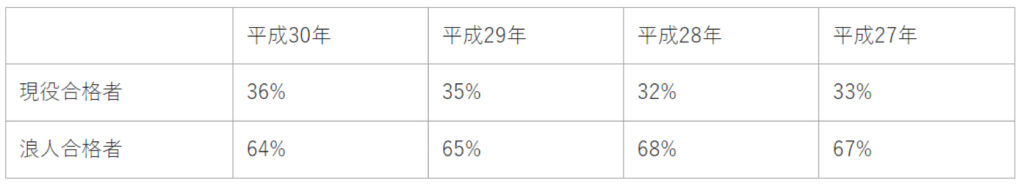

今年長男が大学受験を迎えます。 志望校は医学部です。最近は医学部人気が高まっていることから、国公立医学部は概ね東大京大レベルと言われています。そして私立医学部は、偏差値が一番低いところでも早慶の理学部なみといわれており、大変な激戦区となります。 いっぽう長男は偏差値60後半の高校に在籍していますが成績は中くらいで、医学部を狙うには厳しい位置にいます。 一応本人は国公立医学部を狙うと宣言していますが、親からみると「どの口が言ってんだ!」という感じでむなしく聞き流しています。 医学部受験というのは極めて高い偏差値をたたき出さないといけない「学力の壁」と、数千万円という学費を捻出しなければならない「お金の壁」が険しい関門を形成しています。まさに無理ゲーといっても過言ではありません。 じっさい医学部受験事情について知れば知るほど、いろいろと不都合な真実が見えてきます。 いくつかご紹介すると、 医学部受験生は浪人が当たり前で3浪以上の学生も普通にいます。下の表によると3人に2人が浪人生ですし、いくつかの私立大学の入学案内を見ても大体このような感じで、他の学部とは大きく異なり現役合格者が極端に少ない状況です。

そして私立医学部の学費は非常に高額です(6年間で2000万円〜4500万円)。偏差値の高い大学は学費が低く、偏差値が低い大学は学費が高い傾向にあります。学費が安い大学は人気になるので偏差値が高くなるという需給面の理由が大きいのかもしれません。

また私立大学の受験料もこれまた高額です。受験パターンは複数存在し、推薦入試、一般入試(前期、中期)、共通テスト利用などがあります。共通テスト利用の受験料は3万円程度ではありますが、一般入試の受験料は6万円程かかります。通常の私立大学の受験料が3万円程度ですので約2倍です。私立を目指す場合、5校以上は普通に受けるので、その場合だと受験料だけで30万円以上。交通費や宿泊費などを合わせると安く見積もっても50万円以上は最低かかるかなと思っています。 これらの不都合な真実のうち、もっとも僕が恐れているのは、多浪リスクです。 何年も浪人すると精神的・肉体的なストレスは相当なものであるだろうし、働いて稼げる年数が減るという機会損失にもつながります。 そのうえ本人だけでなく家族内にも緊張感が続き、全体的に避けがたい心労は大きいと思われます。 実は我が家には、もう一人息子がいて来年高校受験を迎えます。ダブル受験ともなると緊張感もMAXとなるでしょう。 この多浪リスクを考えると、年に2回(後期は難易度が高すぎるので実質1回)しかチャンスがない国公立を目標にするよりも、私立を複数受験する戦略をとったほうが賢明ではないかと思っています。 (国公立に合格してくれれば、学費は私立の10分の1になり悠々自適なFIRE生活が送れるのですが、そんな僥倖はなさそうですし、正直なところ親としては既に私立にやる覚悟はできています。) そうなると学費や下宿代を入れると3000〜4000万円かかると思われる資金をどう工面するかに頭を悩ませる必要があります。 そこで対策として、我が家では基本的に親子で学費を折半する方針にしています。これについては既に合意は取れています。つまり子供には借金をしてもらい、出世払いで返済してもらうことになります。 僕も学生時代に日本育英会(現在のJASSO)からお金を借りていました。その経験から親の負担を減らして自分の努力で大学を卒業したという事実は自信や満足感につながっています。借金の返済は辛いかもしれませんが、息子にとっても良い成功体験になるだろうと信じています。 我が家では、私立医学部に行くのであれば1500万円までは支援すると長男に伝えています。例えばトータル3000万円かかるのであれば、親が1500万円、子供が1500万円を負担するという構造です。 なので、「借金したくなければ死ぬほど勉強して国公立に行け!」、「頑張ることができなければ借金覚悟で私立に行け!」と子供には伝えています。 かりに長男が学費と下宿代込みで3000万円かかる私立大学に合格した場合、子供は親か金融機関から借金をすることで1500万円を調達することになります。

日本学生支援機構(JASSO、旧:日本育英会)による貸与型奨学金

年収600万円世帯の場合、高校時代に一定の成績を収めれば、「最大で月6.4万円(無利子)」の貸与型奨学金が利用できる。さらに「医大生ならば月16万円(有利子)」奨学金も併用できる。6年間で借りることができるのは最大で1613万円。

INFOSEEK

例えばですが、うまくJASSOを利用できれば6年間最大で1613万円を借りることができるようです。有利子の奨学金でも金利1%未満であるため破格な融資条件です。いっぽう銀行の教育ローンや不動産担保ローンなどは概ね金利2%を越えています。ただし証券会社などの証券担保ローンは2%以下で借りられるところもありそうなので、JASSOが利用できなかった場合は証券担保ローンを候補に入れています。

1500万円は大金ですが、大学を卒業して医者になってしまえば、10年程度で返済ができるのではないかと目論んでいます。 150万円×10年=1500万円。月に12万5000円を返済する計算になります。大学卒業後、前期研修医を2年間つとめた後であればアルバイトで高給を得る可能性もありますし、後期研修医を終了すれば年収1000万円(手取り700万円)に早期に達すると思われますので、無理なく返済できると思っています。 問題は子供のことよりも、親の懐事情かもしれません。 現時点で我が家では、長男と次男あわせて3000万円(1500万円×2)を教育資金として見込んでいます。 僕がFIREしている身で定職を持っていない為、株の投資によって多少資産を増やしながら対応することになりそうです。 さいわい家のローンは完済していて家賃の負担がない為、投資であまり資産を増やせなくても、切り詰めればなんとかなるかなと思っています。 「DIE WITH ZERO」ではないですが、子供に遺産を残すことより、お金を使うべき時に思い切って使うことが大切ではないかと思っています。 少し話は違いますが、家を買うときにも、同じように大金を使うことに多少の躊躇はありました。しかし振り返ると本当に「買ってよかった」という言葉しかでてきません。その時にも土地や家の設備にしっかりお金をかけましたし、その判断は大正解だったと思っています。 (関連記事:【マイホームのコスパ】持ち家vs賃貸論争と我が家の事例) 子供にお金を使いすぎて、この先、自分達の老後の資金が不足してしまうかもしれません。そうなると“FIRE卒業”して再び働き始めることになるでしょう。しかし覚悟はできています。遠い将来を気に病むより、どうにかなる、「ケセラセラ」の心境で臨むつもりです。 了

コメント