この記事を書いた人

- 2021年~ アーリーリタイア(FIRE)

- 50代 4人家族 愛知県在住

- 純金融資産は1億円台

- 住宅ローンは9年間で完済

- 投資歴は約20年

※資産形成の詳細はプロフィールを参照ください。

目次

はじめに

ポートフォリオは資産が大きくなると、重要性が増していく命題です。今回は代表的なポートフォリオを紹介しつつ、僕なりの意見をまとめました。

僕は50代でアーリーリタイア(FIRE)に至った訳ですが、ポートフォリオについての意識は資産規模が大きくなるにつれ高まっていったという経緯があります。 資産運用を煮詰めるにつれ、ポートフォリオへの“こだわり”が増していった、と言い換えることができるかもしれません。 資産が小さかった頃には、攻撃主体の投資オンリーだったこともあり、ポートフォリオはほとんど気にしていませんでした。この為、相場環境がよいときは資産を大きくすることができましたが、悪いときはその逆となるというふうに、株式市場に全てを委ねるかたちで投資をやっていました。つまり運否天賦に任せてフルポジションをとるという、とても危険なことをしていました。 30代後半で1億円を超え、その後6割資産を減らした経緯については別記事【しくじり先生】損失7000万円!人の意見で株を買って大損した話でご紹介しましたが、この頃はポートフォリオの重要性をまったく理解していなかったわけです。 そして、この大きな失敗から“攻撃”だけではなく、“守備”が如何に大事なものなのか、身をもって知ることになったのです。 もしもあの時しっかり勉強して保守的なポートフォリオを組んでいれば、40代でサラリーマンに逆戻りしなくてもよかったはずです。10年という貴重な時間を不意にしたことは悔やんでも悔やみきれません。 つたない経験則から申し上げると、資産がまだ小さい時には特にポートフォリオにはこだわる必要はないと思います。 しかし資産が大きくなった時、またアーリーリタイア(FIRE)した後については、安全な運用が大命題になるため、どのようなポートフォリオを組むべきかはとても重要になってきます。 資産を守りながら攻めることができる、つまり保守的でありながら投資効率のよいポートフォリオを考えることは、資産がある程度大きくなると誰もが遭遇する命題ではないでしょうか。 ポートフォリオのベストな解を出すのは至難の業です。しかし世の中には優れたテンプレートが存在しますので、今回はその中でも代表的なポートフォリオを紹介し、僕なりの意見も入れてまとめてみたいと思います。

代表的なポートフォリオ

世界的に有名なポートフォリオの例を3つご紹介します。どのポートフォリオもシンプルですがリスクを考慮したバランスのよい考え方であり、最低限抑えておきたいテンプレートです。

代表的なポートフォリオ

- 60/40ポートフォリオ

- (100-年齢%)ポートフォリオ

- 現代ポートフォリオ理論

60/40ポートフォリオ

株式と債券に6対4の割合で資金を配分する投資手法が「60/40戦略」です。この手法は、主に株式投資で利益を得る一方、債券を保有することで株価下落のリスクをヘッジする、という考えに基づいています。

債券は、株式に比べて価格変動リスクが小さい傾向があります。また、経済状況が悪化して株価が下落すると、金利が低下して債券価格が上昇することが多いので、株価下落による損失を相殺できる、という投資手法が「60/40戦略」です。

カブマド

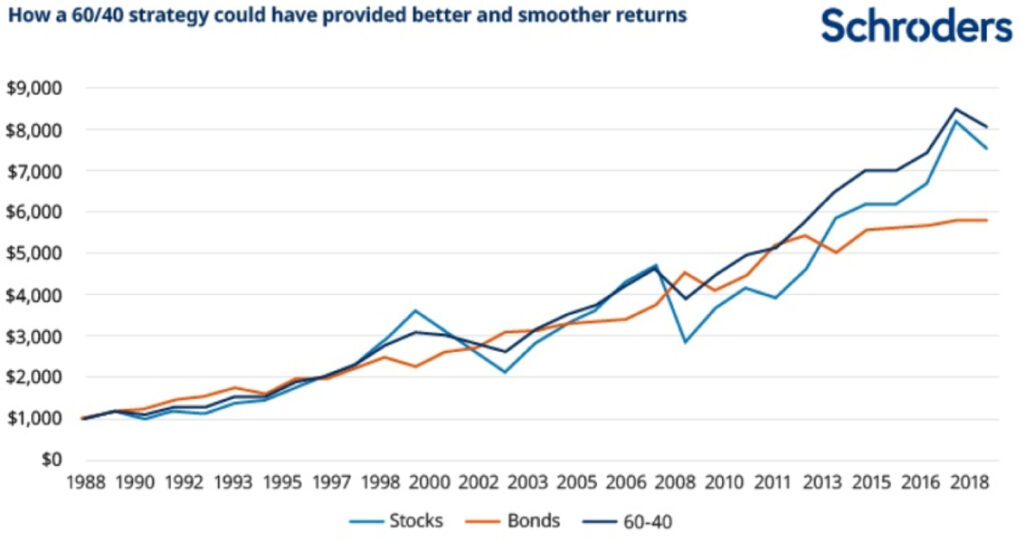

株(水色)、債券(黄色)、60/40ポートフォリオ(紺色)のパーフォーマンスについて、過去30年間の比較チャートを見てみます。 チャートが示すとおり、60/40の割合で株と債券で組成されたポートフォリオの方が株のみのポートフォリオよりもパフォーマンスが高いという結果がわかるかと思います。 さらにこのポートフォリオが素晴らしいのは、ボラティリティが軽減されリスクも大幅に改善されていることです。 過去最も成功したポートフォリオの一つではないかと思います。あまりに古くてこのチャートにはありませんが、1929年から3年間続いた世界大恐慌では、株式が89%大暴落した一方で、60/40ポートフォリオは最大45%程度のドローダウンに抑えることができています。 そんなシンプルでありながら最強と思える60/40ポートフォリオですが、2022年はあまり成績が振るわず、一部オワコン説も吹聴されるようになりました。

Bloomberg.com

60・40ポートフォリオは時代遅れ、新体制下の戦略必要-ブラックロック

ブラックロックのストラテジストらは高金利時代を乗り切る手段として、株式6割・債券4割の60・40ポートフォリオの戦略を捨て、パブリックおよびプライベート資産への投資…

60/40ポートフォリオが今後も機能するのか、それは誰も知る術はありませんが、リスクのない資産運用は存在しないということだけは確かです。

(100-年齢%)ポートフォリオ

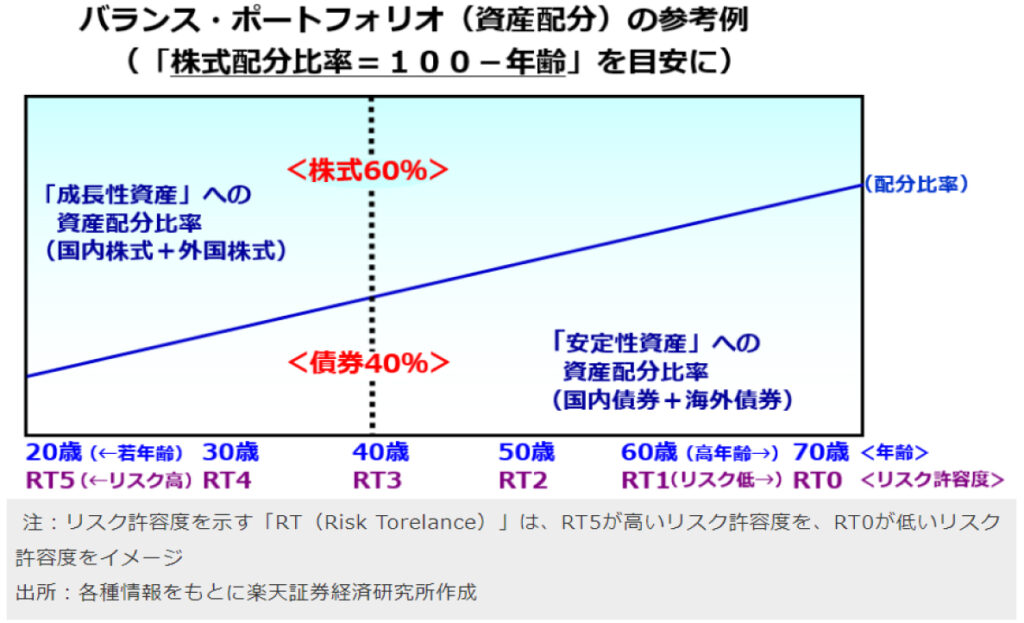

100から自分の年齢を引いた数字をパーセントで換算した割合で株式を保持し、残りを債券で保持するというポートフォリオです。例えば自分が40歳であれば株式は60%、債券を40%というポートフォリオになります。つまり40歳だと上で紹介した60/40ポートフォリオと同じ構成になります。 この<(100-年齢%)ポートフォリオ>の優れているところは、年齢によるリスク許容度を加味している点です。若いほうが残された人生が多くリカバリーがきくことから、リスク許容度が高いという前提にたっています。 例えば30歳では株式70%債券30%のポートフォリオとなります。先ほどの40歳の例よりも10%株式の保有割合が増えましたが、リスク許容度を上げた結果このような割合となるわけです。

現代ポートフォリオ理論

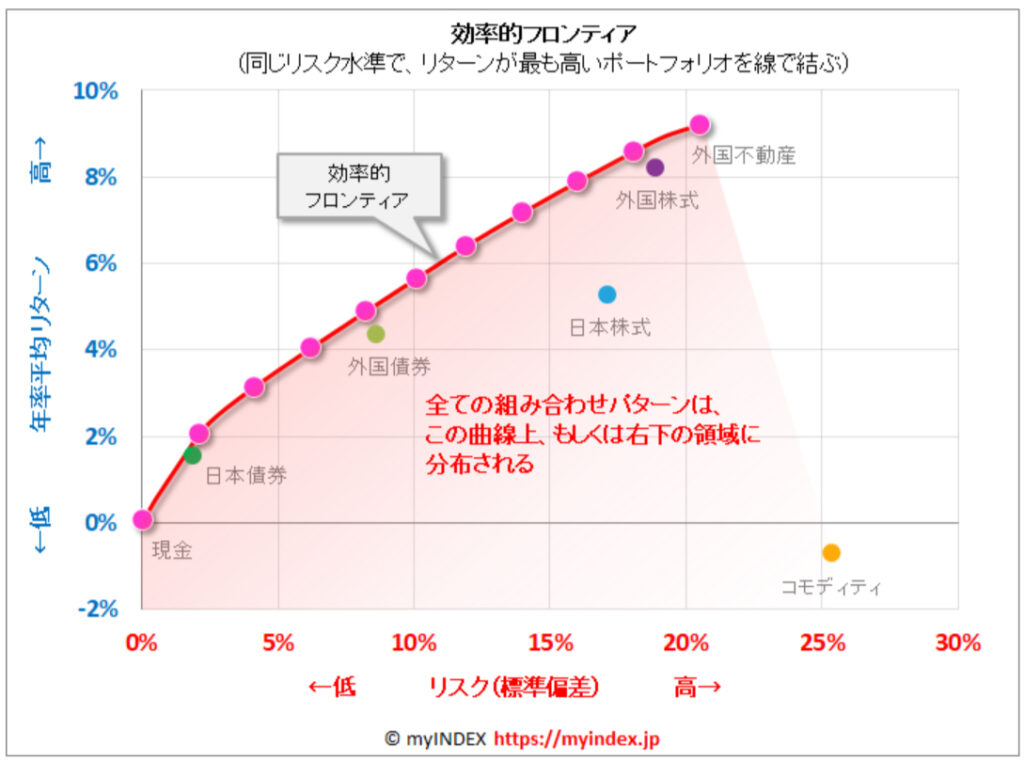

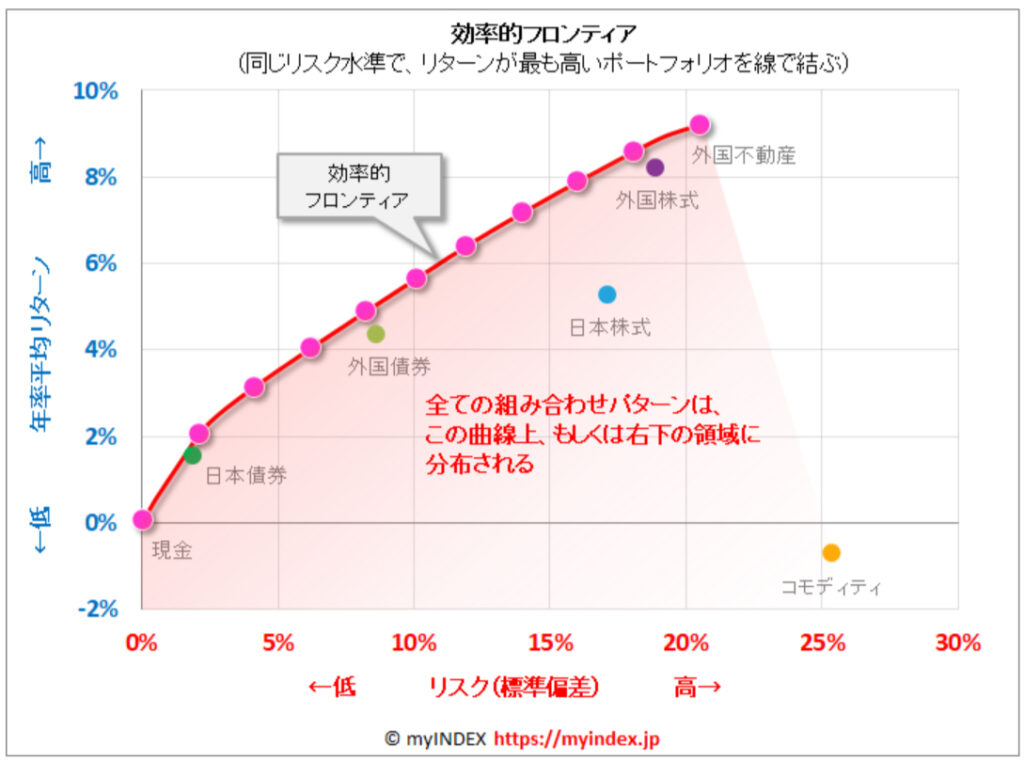

1950年代に米国のハリー・マーコウィツ氏が構築した分散投資理論を基盤とする。資産運用において価格変動リスクを抑えながら一定のリターンを期待するうえでは、ポートフォリオとして多数の銘柄や複数の資産に分散投資するのが有効であり、ポートフォリオ全体の価格変動リスクは、組入銘柄の個々の価格変動リスクおよびその組入比率に加え、任意の2銘柄間の値動きの連動性を表す相関係数で決まることが示された。同氏は投資理論における先駆的な功績により、1990年のノーベル経済学賞を受賞している。

野村證券

とんでもなく難解な数式で証明された理論ですが、要するに金融工学に基づいた合成標準偏差に着目したポートフォリオです。 このポートフォリオの良いところは、金融商品毎に組み合わせをシュミレーションできることです。例えば、日本国債+先進国国債+日本株+先進国株などを組み合わせてリスク・リターンを計算することができます。 そして効率的フロンティア曲線と呼ばれる最適化領域に、できる限り近づけることを目指します。

現代的ポートフォリオ理論をシュミレーションできるサイトはいくつか存在しますので、興味のある方はググってみることをおすすめします。有名ブロガーの水瀬さんは著書お金は寝かせて増やしなさいで「ファンドの海」http://guide.fund-no-umi.com/tools/aa.htmlというサイトを推奨しています。

代表的なポートフォリオの課題

代表的なポートフォリオの課題

- 株と債券が必ずしも逆相関にならないケースがある

- リスク資産にフルポジションを晒している

昨年(2022年)は、60/40ポートフォリオの成績はマイナス17%でした。これに対しS&P500の下落率がマイナス19%でしたので、ほぼ同等のボラティリティでした。つまり株が下がる時には同じように債券も下がってしまい、逆相関にならずに下落にブレーキがかからなかったのです。 また上記のポートフォリオでは“フルポジション”を“常時”リスクに晒すことが前提である事も、個人的にはとても気になっています。 というのも大暴落の際は、株、債券、コモディティー、REITなど全てのリスク資産が総売り状態になります。フルポジションでリスク資産を持っていると、ただ呆然と嵐が過ぎるのを待つということになります。そして大暴落という千載一遇のチャンスに買いを入れることができないという機会損失にもつながります。 そしてもしかするとその暴落は数年続くかもしれないことから、アーリーリタイア(FIRE)で労働収入がない人にとっては大打撃になりかねません。場合によってはFIRE卒業となる可能性もでてきます。 一見よさそうに見える代表的なポートフォリオも、このような課題を孕んでいることを理解した上で、対応策を検討する必要があります。 この課題についての考え方については、後日あらためて記事にしたいと思います。 了

↓↓↓現代ポートフォリオ理論を実践している米国のFIREインフルエンサーの本

あわせて読みたい

【本の紹介】FIRE 最強の早期リタイア術

FIRE本の鉄板ともいえる本です。記事はFIREする上での技術面にフォーカスして書きましたが、実際には様々な具体的事象に対し、どのように考え対応したのかが書か…

↓↓↓ポートフォリオを考慮しなかったばかりに資産の60%を溶かした僕の実話

あわせて読みたい

【しくじり先生】損失7000万円!人の意見で株を買って大損した話

【はじめに】 大きな損失を合計すると7000万円程。その他にもたくさん失敗してますが、エピソードを2つに絞りご紹介します。 僕の純金融資産は、2年前に1億円を…

コメント