この記事を書いた人

- 2021年~ アーリーリタイア(FIRE)

- 50代 4人家族 愛知県在住

- 純金融資産は1億円台

- 住宅ローンは9年間で完済

- 投資歴は約20年

※資産形成の詳細はプロフィールを参照ください。

今回はドルコスト平均法(積立投資)について記事を書きました。

記事の後半にナスダックの積立シュミレーションを作成しました。

とても夢のある内容になっているかと思います。

目次

はじめに

2023年も3月が終わろうとしています。そして年初から難しい相場が続いています。 そんな中、僕も80%近くキャッシュポジションを抱えて、なかなかリスクが取れてない状況です。 投資したくても強気でいけない。そんな時におすすめな投資法の一つが今回ご紹介するドルコスト平均法(積立投資)となります。 僕は現在、短期投資用のキャッシュはそのまま待機しておき、長期投資用の資金でコツコツ株のエクスポージャーを高めていくという戦略を取っています。 あくまで長期投資の視点ですが、ドルコスト平均法(積立投資)は現在のように上にいくのか下にいくのかわからない相場の時に有効だと思ってます。 それは僕が尊敬する投資家ウィリアム・オニールが最強投資法の一つと推奨している程です。 氏は成長グロース株投資の第一人者ですが、方向性が全く違うけれども、このドルコスト平均法の長期投信における有効性を高く評価しています。 グロース株投資法(オニール流)に別記事を書きましたが、世界大恐慌の頂点からドルコスト平均法でダウを買い続けていたら、7年で回復したという歴史的事実があります。 そんなドルコスト平均法を使った積立投資について今回まとめてみました。

ドルコスト平均法とは

ドル・コスト平均法とは、価格が変動する商品に対して「常に一定金額を、定期的」に購入する方法です。投資金額を一定にすることで、価格が低いときには購入量(口数)が多く、価格が高いときには購入量(口数)が少なくなり、平均購入単価を押さえることが期待できます。

引用:三井住友銀行

ドルコスト平均法は一定の金額で買い付けしますので、価格が高いときには口数が少なく、安いときには口数を多く買うということになります。

この枠組みが実にスマートだと思います。

これにより購入金額を平準化することができ、高値で買ってしまうというリスクを押さえられます。

積立投資(ドルコスト平均法)のメリット

ドルコスト均等法のメリット

- 下落相場、上昇相場のどちらでも対応できる

- 精神的ストレスが少ない

- 時間分散、購入単価の平準化ができる

- 少額(100円)から積立できる

- 究極の平準化「毎日積立」ができる

- クレジットカード払いなら約1%ポイントがつく

- NISA(長期運用)に向いている

下落相場、上昇相場のどちらでも対応できる

少額を時間をかけて積み立てる訳ですから高値掴みの心配がいりません。 相場を読むことが苦手という人にも取り組みやすいです。

精神的ストレスが少ない

買い付けに一度に大金を投入しない為、精神的ストレスはほとんどありません。 一気に買ってしまった時は、少し相場が荒れただけで、耐えられず直ぐに売りたくなる心理が働きます。

時間分散、購入単価の平準化ができる

毎日千円、毎月一万円というように積立金額を設定することで、時間分散が図れます。 時間分散はリスクを減らす効果があるので、より安全な投資ができます。 また購入単価が分散され平準化されるので、高値掴みをせずにすみます。

少額(100円)から積立できる

| 証券会社 | 最小金額 | 手数料 |

|---|---|---|

| SBI証券 | 100円 | 無料 |

| 楽天銀行 | 100円 | 無料 |

| マネックス証券 | 100円 | 無料 |

| auカブコム証券 | 100円 | 無料 |

大手ネット証券の上記4社は全て毎日積立が可能です。 毎日積立というのは究極の分散化・平準化だと思います。 100円から可能ですので、一日数百円節約して投資するといったモチベーションにも繋がりやすいです。 また毎日自動的に引き落とされるので、最初に設定すればその後は一切手間がかかりません。

クレジットカード払いなら約1%ポイントがつく

| 証券会社 | クレジットカード | ポイント |

|---|---|---|

| SBI証券 | 三井住友カード(一般) 〃 ゴールド 〃 プラチナ プラチナリファード | 0.5% 1% 2% 5% |

| 楽天銀行 | 楽天カード | 0.2% |

| マネックス証券 | マネックスカード | 1.1% |

| auカブコム証券 | au PAYカード | 1.0% |

ご紹介した大手ネット証券4社は、全てクレジットカード積立ができます。

ただしクレジットカード積み立ては法規制により上限5万円/月までしか投資はできません。

楽天証券が元祖で始めたクレジットカード積立でしたが、楽天証券だけ改悪によりポイントが0.2%になってます。

その他の証券会社は1%以上ポイントがつきます。

僕も月5万円×3社(SBI証券、マネックス証券、auカブコム証券)でやってます。

妻の口座でも同様の設定をしていますので、二人あわせて毎月約3000円分のポイントをいただいています。

クレカ積立は、対象となるクレジットカードが限定されいますので、持っていない人は作成が必要です。

クレジットカードは、ポイントサイトを通して作成することを強くお勧めします。

ポイントサイトを使うことで、数千~万円分のポイントを獲得することが可能です。

NISA(長期運用)に向いている

はじめにでご紹介したとおり、世界大恐慌の最高値からドルコスト平均法で積立を続ければ7年で回復した、という事実を踏まえると10年以上のスパンであれば、最悪の事態を想定しても負ける可能性はかなり低いと思います。 特にNISAは損失の繰り越しができませんので、損がでた場合NISAのメリットは全くなくなります。 ドルコスト平均法による長期の積立投資は極めて負けにくい投資法ですので、NISA向け投資戦略として向いていると思います。

積立投資(ドルコスト平均法)のデメリット

ドルコスト平均法のデメリット

- 資産の伸びが遅い

- 利確のタイミングを考える必要がある

資産の伸びが遅い

少額を積み上げていくため、資産が一気に増えることはありません。 あくまで長期投資で、じっくり増やすというのがベストだと考えます。

利確のタイミングを考える必要がある

デメリットになるのかわかりませんが、他の投資と同じようように、積立した資産はどこかで利確する必要があります。 例えばNISAの利確のタイミングは、人生の後半のステージになるかと思います。 その時にはライフイベントにあわせて分割で利確するのか、一気にキャッシュにするのかといった出口戦略が必要となります。

積立投資シュミレーション

保守的な運用ケース

| 積立金額(月) | 期間 | 期待リターン |

|---|---|---|

| 1万円 | 20年 | 5% |

代表的な米国インデックス指数であるS&P500の期待リターンは7%とされています。 保守的な試算で5%の利回りがあると想定し、20年間1万円を毎月積み立てるとこのような試算結果となります。 月1万円というと、月に23日積立するとして一日当たり400円ちょっとです。 たばこ一箱が500円以上しますよね、例えば禁煙して節約することで、20年後に下記の資産を手にすることができます。

| 積立元本 | 増えた額 | 資産合計 |

|---|---|---|

| 2,400,000円 | 1,694,549円 | 4,094,549円 |

積極的な運用のケース

| 積立金額(月) | 期間 | 期待リターン |

|---|---|---|

| 1万円 | 20年 | 17% |

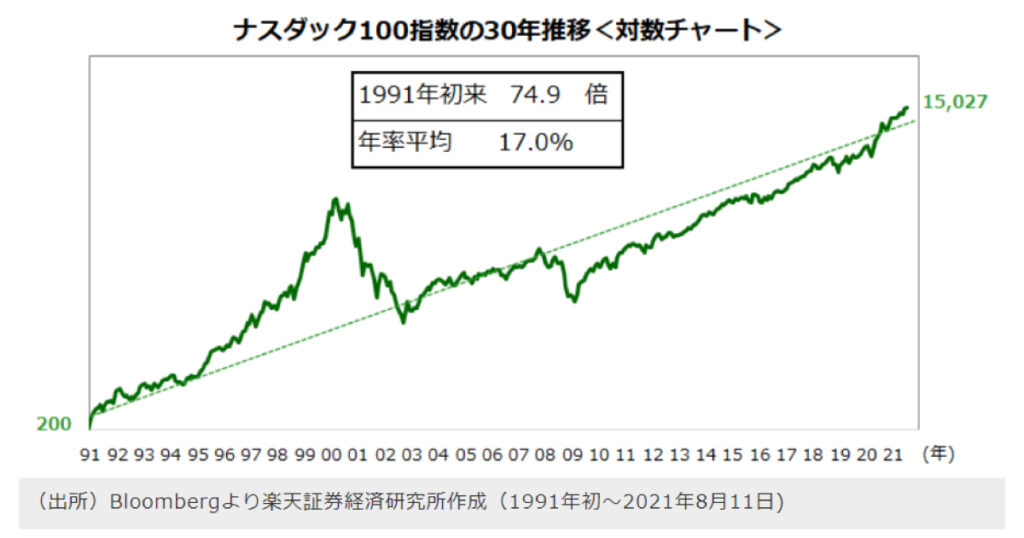

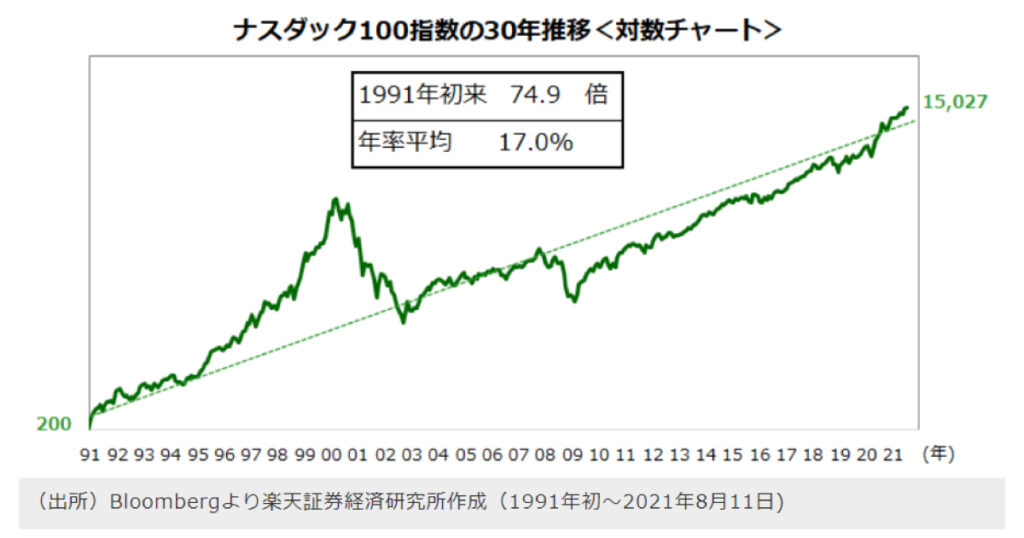

ナスダック100は30年でなんと17%強の成長率を遂げています。

これから先もこのようなパフォーマンスになるかは不明ですが、楽観的にこれまでの成長率である17%利回りで20年間毎日1万円の積立をした場合に以下の計算結果となります。

| 積立元本 | 増えた額 | 資産合計 |

|---|---|---|

| 2,400,000円 | 17,152,164円 | 19,552,164円 |

月1万円(日当たり400円ちょっと)でこの結果になりますので、毎日500円をナスダックの投信に積立すれば、老後2000万円問題は解決することになります。 もし仮に、月に5万円の積立をしていけば20年後には約1億円になる訳ですね。 (僕もナスダックの投信に月に100万円ほど積立していますが、10年後の利確を楽しみにしています( ̄▽ ̄))

おわりに

決して派手な投資法ではありませんが、長期投資戦略に取り入れてみる価値は高いですね。

積立投資は初心者の方も始めやすい為、積立NISAでやってるよ!と手を上げる人も多いと思います。 この点では政府の金融庁も良い仕事をしていると評価できます。 売買手数料が無料で維持コストが非常に安いインデックス投信を、ドルコスト平均法で毎日積み立てる事できる現在において、今回ご紹介した積立投資を選ばない手はないですよね。 ナスダック100のシュミレーションは夢のある内容ではありますが、どの投信を買うかによって結果が大きく変わってきます。 例えば人気の全世界株(オールカントリー)などはパフォーマンスが悪く、とてもお勧めできるものではありません。 【ETFランキング】長期保有にベストなETFとはという関連記事を書いていますので、人気に惑わされず、しっかり結果を出しているETFは何なのかを確認してみてください。 優秀なETFのジャンルと同じ投資信託を選ぶことをおすすめします。 了

あわせて読みたい

【ETFランキング】長期保有にベストなETFとは

個人投資家のETF(投信)人気ナンバー3は、全世界株、全米国株、S&P500みたいだけど、人気と実力が伴ってるの? ETF(投信)は長期投資として使う人も多…

コメント